O que são empréstimos instantâneos DeFi? Empréstimos DeFi explicados

Uma breve introdução sobre o que são os empréstimos flash em DeFi, como eles impactam o ecossistema cripto em geral e maneiras de prevenir ataques de empréstimos flash.

By Mrig P

Empréstimos instantâneos têm ganhado destaque no espaço cripto por razões boas e ruins.

Embora tenham sido implementados para explorar muitos vulneráveis protocolos DeFi, eles também ajudaram alguns usuários a obter lucro. Alguns entusiastas até argumentam que são uma das mais inovadoras tecnologias de blockchain.Mas o que são exatamente os empréstimos instantâneos?

?

Este artigo explica como funcionam os empréstimos instantâneos e descreve algumas de suas aplicações mais comuns.

O que são empréstimos instantâneos?

Empréstimos instantâneos são empréstimos sem garantia nos quais um usuário toma emprestado fundos e os devolve na mesma transação. Se o usuário não puder pagar o empréstimo antes da conclusão da transação, um contrato inteligente cancela a transação e devolve o dinheiro ao credor.

Por que os empréstimos relâmpago existem?

Para entender por que os empréstimos relâmpago foram criados, vamos examinar os sistemas de empréstimo existentes nas finanças centralizadas e descentralizadas.

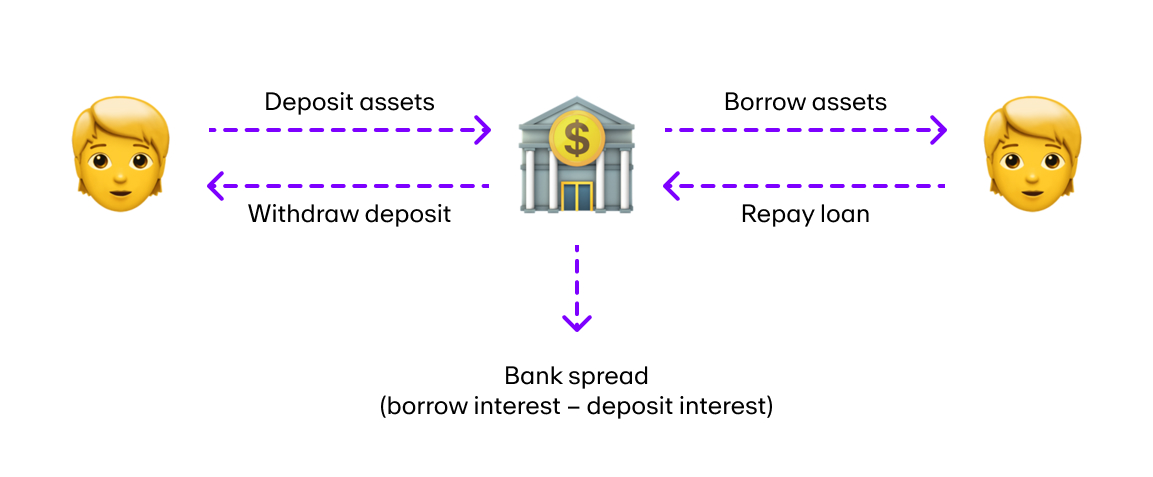

Sistemas de empréstimo de Finanças Centralizadas (CeFi)

Os empréstimos mais comuns na finança tradicional são empréstimos garantidos e empréstimos não garantidos.

Empréstimos garantidos

Um empréstimo garantido exige que o mutuário forneça uma forma de segurança chamada garantia ao credor para o reembolso de um empréstimo.

As garantias geralmente se aplicam a grandes somas de dinheiro e ajudam o credor a recuperar suas perdas vendendo a garantia se o mutuário não puder pagar o empréstimo.

Por exemplo, se você estiver fazendo um empréstimo hipotecário, sua casa se tornará a garantia, e o credor a venderá para cobrir a hipoteca se você não pagar.

Empréstimos não garantidos

Um empréstimo não garantido, por outro lado, é aquele em que o mutuário não precisa fornecer garantia para tomar dinheiro emprestado.

Em ambos os casos, o mutuário tem que pagar juros. E em ambos os casos, se o mutuário não pagar, o credor terá que arcar com o peso das perdas.

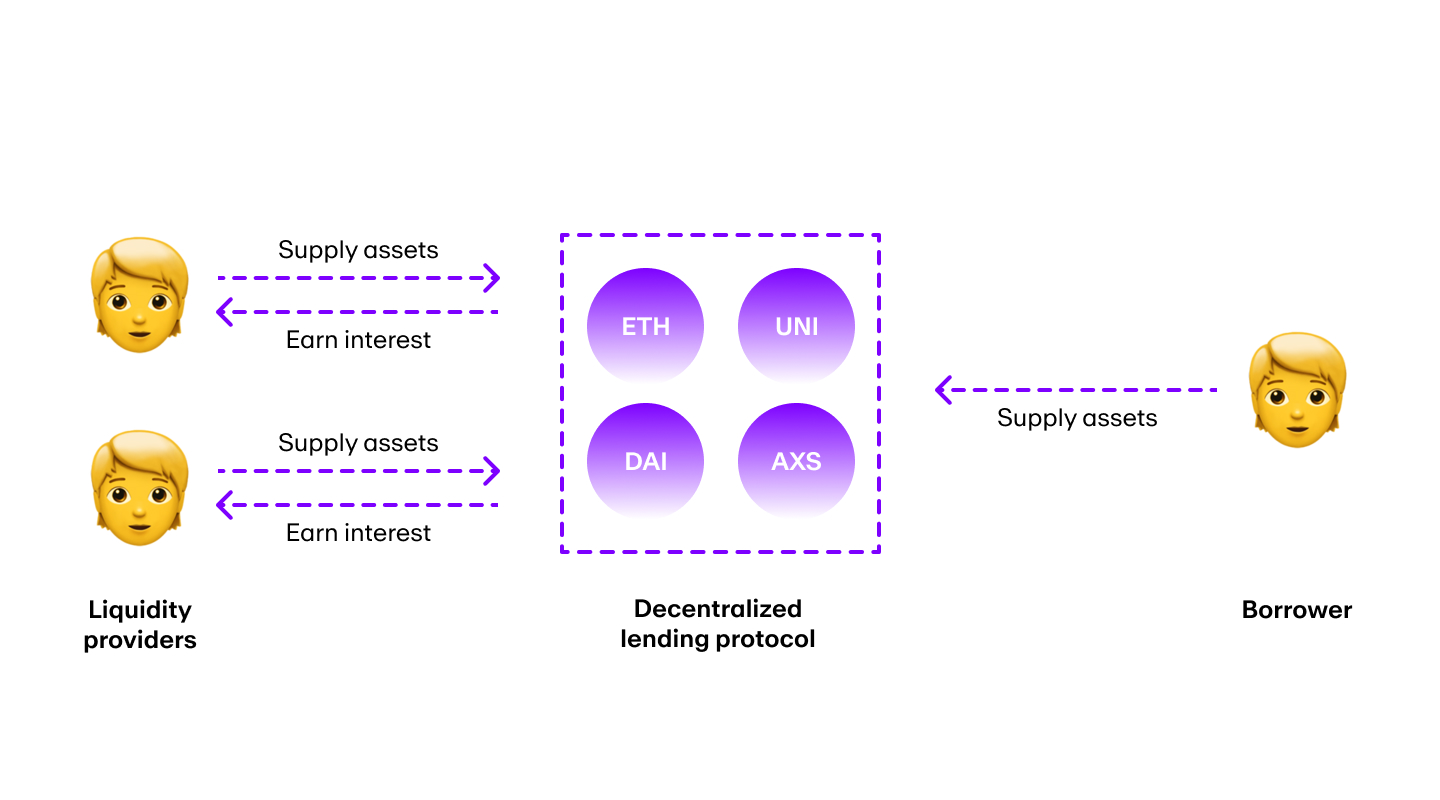

Sistemas de empréstimo de Finanças Descentralizadas (DeFi)

DeFi sistemas de empréstimo funcionam de maneira diferente de seus equivalentes centralizados tradicionais. Eles agrupam capital de depositantes em uma “pool de liquidez” para oferecer empréstimos colateralizados para mutuários.

A maioria desses empréstimos é supercolateralizada, o que significa que o mutuário precisa fornecer garantias em cripto que valem mais do que os ativos emprestados. Isso é para levar em conta a flutuação dos preços das criptomoedas e garantir que o ativo não se torne subcolateralizado.

Em outras palavras, se o valor da garantia não puder mais cobrir a dívida, a plataforma venderá a garantia a um preço com desconto para pagar uma parte do empréstimo. Este processo é chamado liquidação.

Empréstimos flash resolvem as limitações dos empréstimos CeFi e DeFi

Empréstimos CeFi e DeFi também têm algumas desvantagens que os empréstimos flash resolvem.

Em um sistema de empréstimo CeFi tradicional, você pode ter que esperar meses para que seu empréstimo seja aprovado. Mas graças aos contratos inteligentes, empréstimos flash podem ser processados e aprovados instantaneamente.

Além disso, se um mutuário inadimplir, o ônus da dívida pode recair sobre o credor. No entanto, se um mutuário inadimplir em um empréstimo flash, o contrato inteligente cancelará a transação e devolverá os fundos ao credor.

Quanto aos empréstimos DeFi, os usuários precisam fornecer colateral para obter um empréstimo de criptomoeda. Empréstimos flash, por outro lado, não são colateralizados, tornando o empréstimo mais acessível.

Como funcionam os empréstimos flash?

Existem duas entidades principais em um empréstimo relâmpago: o credor e mutuários.

Para interagir com o credor de empréstimos relâmpagos, os mutuários devem desenvolver um contrato inteligente que consiste em três partes:

- Pedir emprestado empréstimos de credores de empréstimos relâmpagos (Aave, dYdX, e Uniswap)

- Interagir com contratos inteligentes para outras operações

- Retornar os empréstimos

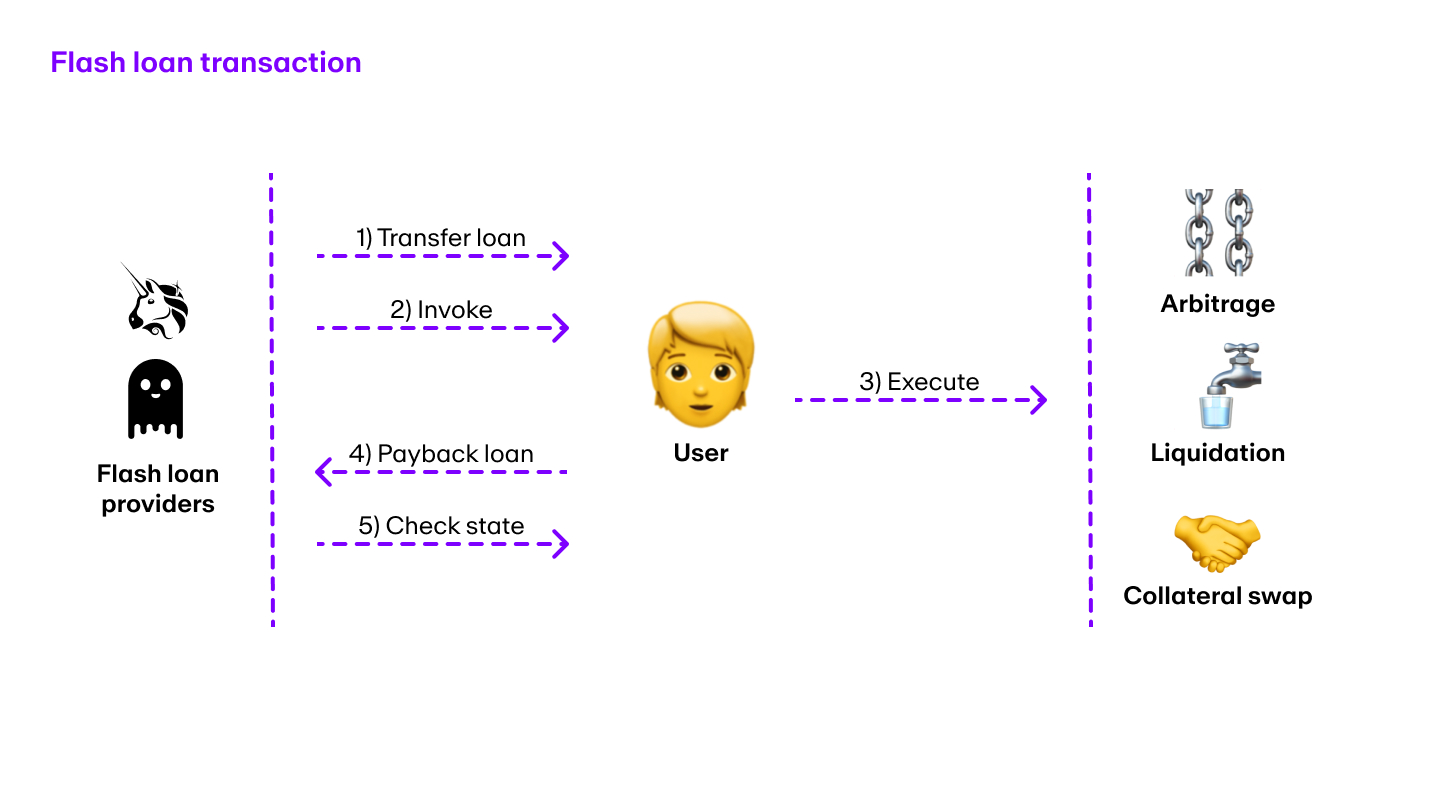

Todo o fluxo de trabalho consiste em cinco etapas:

1. Transferir empréstimo

O provedor de flash loan transfere os ativos solicitados para os tomadores.

2. Invocar

O tomador (usuário) invoca operações pré-projetadas.

3. Executar operação

O usuário interage com diferentes contratos inteligentes para executar operações (arbitragem, liquidação, etc.) com os ativos emprestados.

4. Pagar empréstimo

Uma vez que as operações estão concluídas, o contrato inteligente retornará os ativos aos provedores de flash loan com ou sem os ativos emprestados.

5. Verificar estado

Por fim, os provedores de flash loan verificarão seu saldo. Se o usuário tiver enviado fundos insuficientes, os provedores reverterão a transação imediatamente.

Os 3 usos mais comuns de empréstimos relâmpagos

Os empréstimos relâmpagos têm uma ampla variedade de aplicações que vão desde o pagamento de dívidas até a tentativa de gerar lucros com negociações. Aqui, discutimos três dos casos de uso mais comuns.

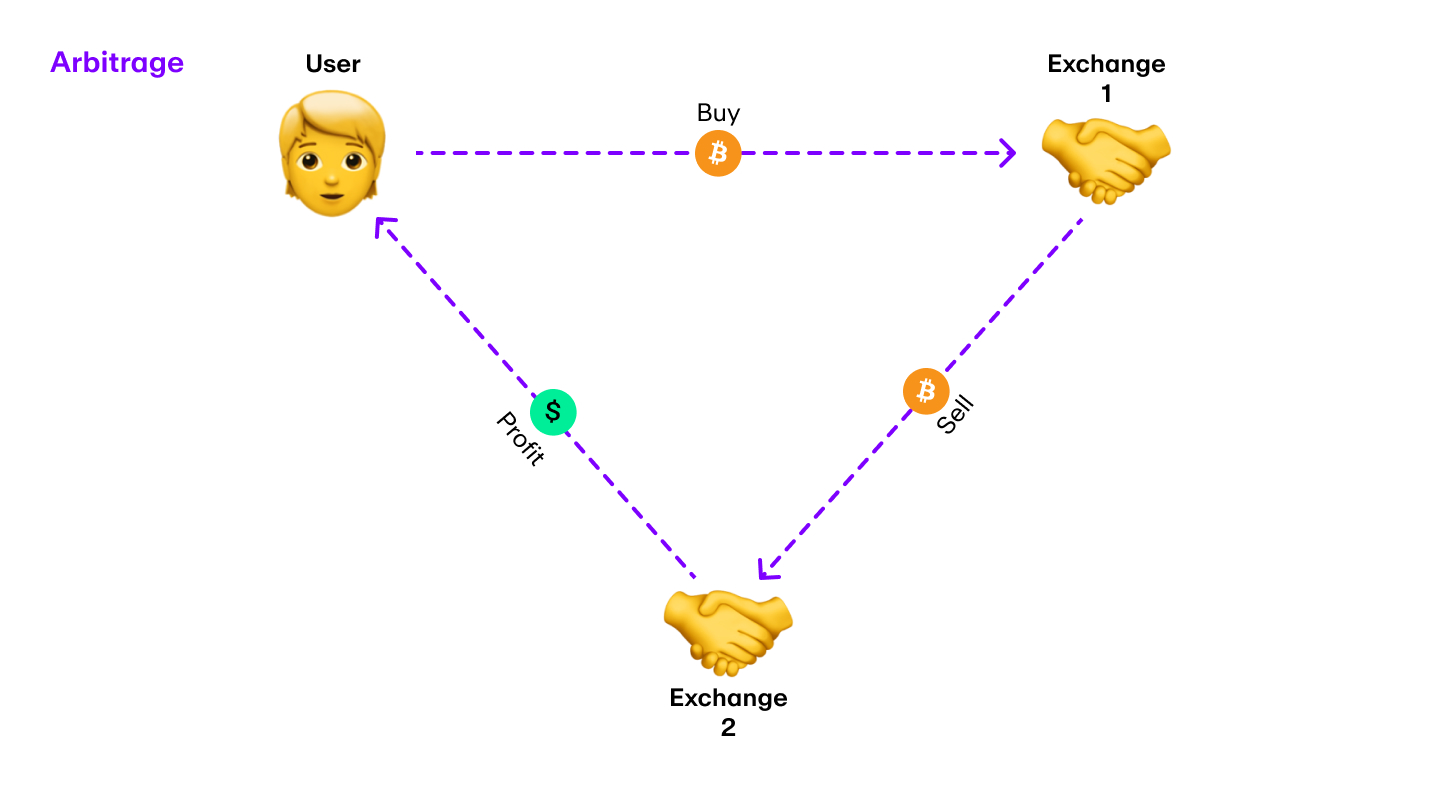

1. Arbitragem

Arbitragem é a estratégia de aproveitar as diferenças de preços para o mesmo ativo em diferentes exchanges para obter lucro.

Compradores e traders podem comprar criptomoedas a preços baixos e executá-las através de diferentes exchanges de criptomoedas para acabar com um pouco mais de criptomoeda do que antes. Embora essa exploração de preço pareça prejudicial, ela contribui para a eficiência do mercado.

À medida que mais negociantes de criptomoedas procuram explorar a mesma discrepância de preço, os preços desses ativos em diferentes exchanges irão convergir, levando à uniformidade do mercado de criptomoedas.

Se você está apenas começando com arbitragem de criptomoedas, provavelmente não tem ativos suficientes para obter um lucro significativo.

Mas os flash loans dão a você a capacidade de pegar emprestado o quanto quiser, então pode ser possível gerar um lucro decente se você encontrar ativos com uma diferença de preço considerável. Aqui está uma transação do Etherscan que mostra como você pode usar um flash loan para lucrar com a arbitragem:

Primeiro, o usuário pegou emprestado 2.048.000 USDC usando o flash loan do dYdX. Então, ele trocou o valor por 2.028.367 DAI em Curve y pool.

Em seguida, usaram os 2.028.367 DAI para comprar 2.064.182 USDC no pool SUSD da Curve, após o que pagaram o empréstimo relâmpago e ficaram com a diferença de $16.182.

2. Negociação fictícia

Como qualquer outra tecnologia financeira, os empréstimos relâmpago também podem ser usados para facilitar fraudes. A negociação fictícia é um desses casos de uso.

Wash trading é o processo de usar um grupo de negociações para criar a ilusão de maior volume de negociações. Isso engana investidores e outros usuários a pensar que uma criptomoeda ou NFT tem alta demanda quando não tem.

Alguns países como os EUA proibiram a prática de wash trading, mas a prática viu um renascimento no mercado cripto devido à falta de instituições e regulamentações centralizadas.

Agora, com o advento dos empréstimos flash, a negociação de lavagem se tornou mais rampante, pois os traders podem obter uma grande quantidade de criptomoedas para manipular o mercado.

Aqui está uma transação do Etherscan que o ajudará a entender melhor a negociação de lavagem:

Primeiro, o usuário toma emprestado 0,01 Wrapped Ether (WETH) da dYdX. Então, eles trocar isso em Uniswap para obter ~122.189 LOOM, que é convertido de volta em ~0.0099 WETH.

Após essa etapa, o usuário paga o empréstimo relâmpago para dYdX. O que distingue essa transação de arbitragem ou outros tipos de transações legais é que houve uma perda ao trocar tokens.

Isso indica que o principal objetivo do usuário era aumentar os volumes de negociação, tornando-se um comércio feito exclusivamente para manipular o mercado e criar demanda artificial por ativos.

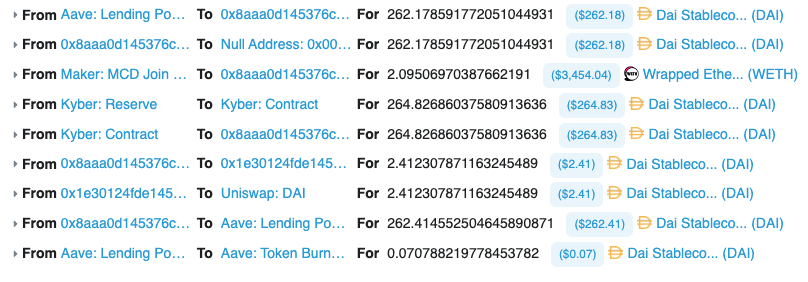

3. Encerrando Posição de Dívida Colateralizada

A A Posição de Dívida Colateralizada (CDP) é simplesmente um empréstimo cripto garantido por ativos colateralizados. Uma vez que o usuário toma emprestado os fundos, a plataforma bloqueia o colateral até que o empréstimo seja pago.

Durante este período, se a moeda do empréstimo cair em valor comparada à moeda do colateral, o usuário não pode pagar o empréstimo.

Empréstimos flash permitem que você pague o empréstimo e libere o colateral para que você possa usá-lo para outros propósitos. Aqui está uma transação que explica melhor o conceito:

Primeiro, o usuário toma um empréstimo flash igual à dívida (~262.17 DAI) de AaveEm seguida, eles pagam o empréstimo no Maker", e a plataforma libera seu colateral (2.09 WETH)."

Em seguida, eles vão para Kyber reserva para converter WETH em DAI e transferir o valor excedente (~2 DAI) para Uniswap para outros fins. Por fim, o usuário reembolsa o empréstimo para a Aave, que queima uma fração de seu token por 0.07 DAI para aumentar o valor de seus tokens em circulação.

Você pode ganhar dinheiro com empréstimos flash?

É possível ganhar dinheiro com estratégias que usam empréstimos flash, mas também é possível perder dinheiro com essas mesmas estratégias.

Antes de se envolver com empréstimos flash, é importante que você entenda o risco.

Uma maneira que alguns buscam para gerar lucro com empréstimos flash é se tornando um liquidante. Quando uma dívida se torna subcolateralizada, uma classe de usuários chamada de liquidantes acionará um evento de liquidação para comprar ativos subcolateralizados a preços descontados.

Com empréstimos flash, qualquer pessoa pode se tornar um liquidante e lucrar com os ativos descontados. Por exemplo, dê uma olhada nesta transação:

Primeiro, o usuário toma emprestado 12.940 DAI de dYdX e troca por 13.046 USDT. Isso USDT é então usado para comprar colaterais a um preço com desconto na Compound.

Após trocar o ativo que compraram, o liquidante recebe 13.450 DAI. E uma vez que pagaram o empréstimo relâmpago, restaram 510 DAI como lucros, o que é maior que as taxas de gás (~$172).

Riscos de empréstimo relâmpago: Ataques de empréstimo relâmpago

Embora os empréstimos relâmpago DeFi tenham crescido em popularidade e liquidez, eles também vêm com riscos.

Cerca de 500 milhões de dólares em ativos foram roubados de plataformas DeFi entre 2020 e 2021. E um dos ataques mais comuns que causaram milhões a serem apagados dos protocolos foi realizado usando empréstimos relâmpago.

Oráculos são serviços de terceiros que permitem que contratos inteligentes obtenham dados de fora de seu ecossistema. Na maioria dos casos, esses dados são o preço em tempo real dos ativos.

A manipulação de oráculo é a prática de manipular os dados de preços dos ativos nesses oráculos para comprar ou vender acima ou abaixo do preço justo de mercado na plataforma.

Aqui está como esse ataque é realizado usando um empréstimo relâmpago:

- Pegar emprestado uma grande quantidade de token A de um provedor de empréstimo relâmpago.

- Use um DEX para trocar token A por token B (isso abaixa o preço do token A e aumenta o preço do token B no DEX).

- Utilize o token B comprado como garantia em um protocolo DeFi que depende exclusivamente do DEX (mencionado acima) como sua fonte de preços, e use o preço manipulado para pegar emprestado uma quantidade maior de token A.

- Lucro do feed de preço manipulado do protocolo usando uma porção do token A emprestado para pagar totalmente o empréstimo relâmpago original e manter os tokens restantes.

- Os valores dos tokens A e B na DEX serão arbitrados de volta ao preço de mercado verdadeiro. Mas o protocolo DeFi fica com uma posição subcolateralizada (dívida superior ao colateral), o que prejudica diretamente outros usuários, como os provedores de pool de liquidez.

Por exemplo, em maio de 2020, o Binance Smart Chain protocolo Pancake Bunny perdeu mais de 7 milhões de tokens BUNNY e 114.000 BNB em um ataque de empréstimo relâmpago.

Como resultado do ataque, o BUNNY despencou 96% e a plataforma teve uma perda de mais de 200 milhões de dólares.

Como você pode se proteger melhor dos ataques de flash loan?

Protocolos que usam oráculos de preço centralizados on-chain, como um único DEX, são vulneráveis a ataques realizados usando vulnerabilidades de flash loan.

Por quê?

Quando uma única exchange on-chain é usada como feed de preço, os dados de um ativo são extremamente limitados porque refletem apenas a condição de mercado dessa única exchange.

Um oráculo como Chainlink, no entanto, é alimentado por uma rede descentralizada de oráculos, então, embora um atacante possa realizar uma única transação de flash loan, isso ainda assim não afetará o feed de preço, pois a exchange obtém dados de preço de várias fontes.

Considerações finais sobre empréstimos flash

Empréstimos flash tomaram o mundo das finanças descentralizadas de assalto, pois permitem aos usuários pegar emprestado ativos instantaneamente sem garantia.

No entanto, são uma faca de dois gumes, pois os empréstimos flash vêm com riscos significativos e podem ter consequências desfavoráveis no ecossistema cripto dependendo de para que são usados. Muitos entusiastas de cripto estão atualmente usando empréstimos flash para tentar lucrar e se proteger contra riscos de liquidação. Mas

partes mal-intencionadas também estão usando-os para engenhar ataques a contratos inteligentes e esgotá-los de fundos. Também vale lembrar que os empréstimos flash são relativamente novos no espaço DeFi, então as possibilidades de inovação são infinitas.

Perguntas frequentes sobre empréstimos relâmpago DeFi

Como consigo um empréstimo relâmpago de criptomoedas?

Para obter um empréstimo relâmpago de criptomoedas, você pode usar uma ferramenta de arrastar e soltar como Furucombo e criar um pipeline com cubos que são semelhantes a blocos de construção.

Alternativamente, você também pode usar contratos inteligentes para executar empréstimos relâmpago em plataformas como Aavee dYdX, e Uniswap.

Como os contratos inteligentes são pedaços de código, você pode encontrar muitos códigos de flash loans de código aberto em sites como GitHub.

Os flash loans precisam de garantia?

Não. Os flash loans são não garantidos e sem colaterais, o que significa que qualquer um pode pegar fundos emprestados para obter lucros.

O que acontece se você não pagar seu flash loan?

Se você não pagar seu empréstimo relâmpago, o contrato inteligente cancela o empréstimo e devolve os fundos aos credores.

Quanto tempo dura um empréstimo relâmpago?

Como o nome sugere, um empréstimo relâmpago dura apenas alguns segundos ou minutos, pois o empréstimo é tomado e reembolsado dentro da mesma transação.

Os empréstimos relâmpagos são isentos de riscos?

Não. Como discutido neste artigo, os empréstimos relâmpagos vêm com riscos e você deve se certificar de se educar sobre esses riscos antes de se envolver com empréstimos relâmpagos.

Comece sua jornada DeFi com a MoonPay

Os empréstimos relâmpagos são apenas uma das muitas maneiras de se envolver com o ecossistema DeFi. Para começar com DeFi, simplesmente compre criptomoeda via MoonPay usando seu cartão de crédito ou qualquer outro forma de pagamento preferida método.

O widget da MoonPay oferece uma maneira rápida e fácil de comprar Bitcoin, Ethereum, e muitas outras criptomoedas.

A MoonPay também facilita vender cripto quando você decidir que é hora de sacar, incluindo vários tokens mencionados neste artigo como ETH, USDT, e USDC. Simplesmente insira a quantidade do token que você gostaria de vender e insira os detalhes de onde você quer receber seus fundos.