Aviso legal: O seguinte é apenas para fins informativos e não deve ser interpretado como aconselhamento financeiro.

O surgimento da finança descentralizada (DeFi) tem apresentado uma oportunidade para indivíduos diversificarem seus portfólios e buscarem rendimentos passivos através de estratégias conhecidas como staking e yield farming.Esses dois métodos de

gerar receita funcionar de forma independente e atender a diferentes tipos de investidores. Eles também apresentam riscos diferentes, que devem ser considerados antes de seguir qualquer estratégia.

Enquanto a atração de ganhar renda passiva é um dos maiores atrativos do DeFi, é importante que os recém-chegados entendam como essas duas maneiras de fazer isso diferem e os riscos que acompanham cada estratégia.

Este artigo analisa mais de perto a produção de rendimento e o staking, explicando suas principais semelhanças e diferenças.

O que é produção de rendimento?

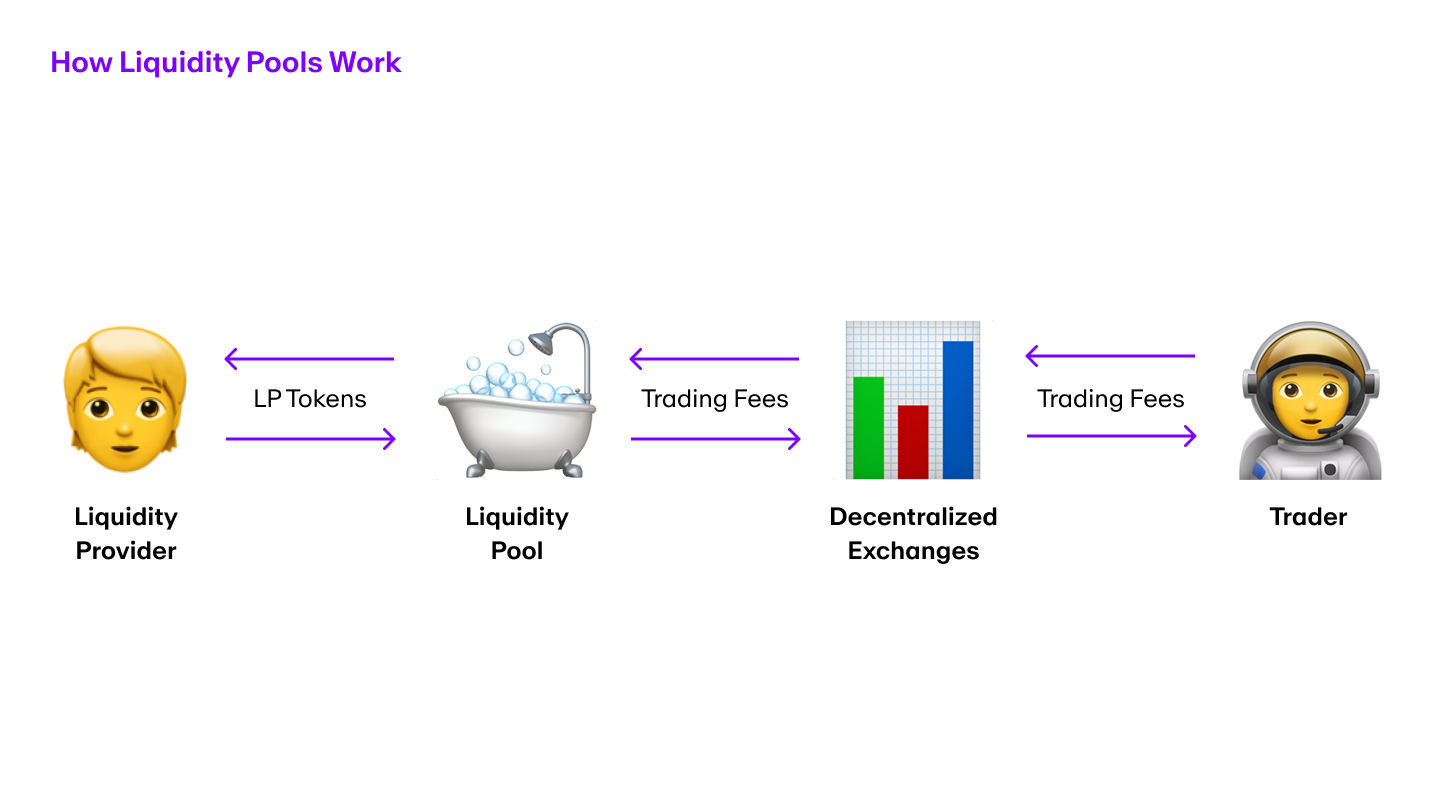

Produção de rendimento é o processo de fornecendo liquidez para protocolos DeFi tais como pools de liquidez. Ele oferece recompensas na forma de juros, com uma parte das taxas de transação dada a cada yield farmer.

Plataformas DeFi como contrato inteligente-habilitado exchanges descentralizadas (DEXs) facilitam a negociação de criptomoedas através de market makers automatizados (AMMs).

Provedores de liquidez podem depositar ativos de criptomoeda em um pool de liquidez e usar AMMs para executar negociações automatizadas. Em troca, recebem recompensas como tokens de provedor de liquidez (LP).

O que é staking?

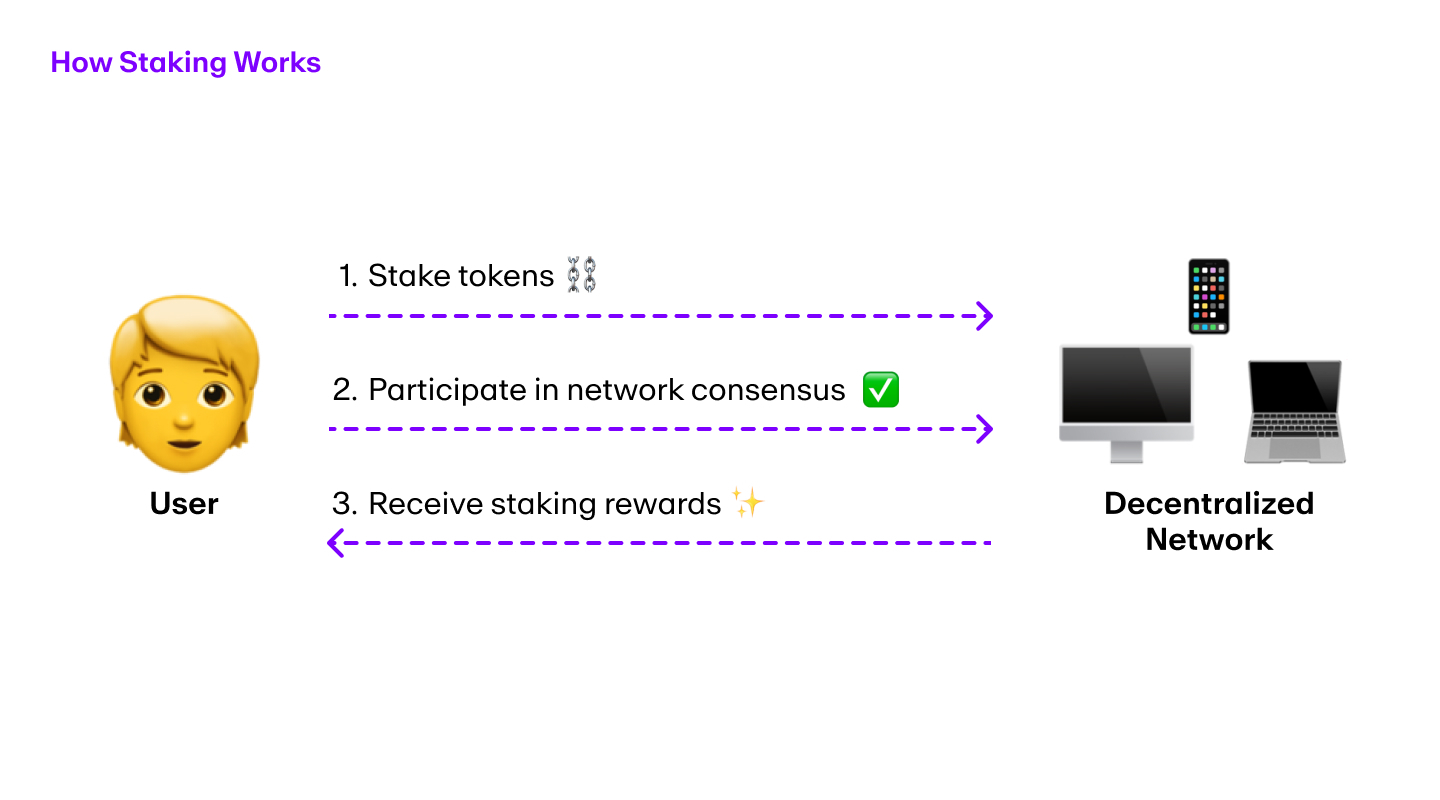

Staking é o processo pelo qual os usuários se comprometem a trancar seus ativos de criptomoeda para garantir um Proof of Stake (PoS) rede blockchain. Stakeholders configuram nós individuais para validar transações e adicionar novos blocos à blockchain (ou usam nós configurados por outras pessoas).

Usuários que bloqueiam seus fundos de criptomoedas em um pool de staking ganham recompensas de staking por garantir redes blockchain de atores maliciosos. A rede blockchain seleciona aleatoriamente um nó validador, com nós de altas participações tendo uma maior chance de validar transações.

Com a adição de cada novo bloco, os usuários podem ganhar tokens de governança e uma porcentagem das taxas da plataforma.

Diferenças entre yield farming e staking

Embora tanto yield farming quanto staking sejam métodos inovadores para gerar renda passiva, eles diferem de várias maneiras.

Níveis de complexidade

Yield farming e staking diferem em seu nível de acesso e curvas de aprendizado associadas. Yield farming é geralmente mais complicado porque requer uma pesquisa intensiva para identificar pools de liquidez potencialmente lucrativos.

Os provedores de liquidez precisam identificar um pool de liquidez que ofereça boas taxas de juros para fornecer liquidez. Então, eles devem decidir sobre um par de tokens e selecionar um Plataforma DeFi que oferece uma pool de liquidez personalizável ou uma pool de liquidez de equilíbrio.

Staking é frequentemente mais fácil de aprender, já que os usuários simplesmente precisam selecionar um pool de staking em uma rede de Proof of Stake para fazer staking de criptomoedas.

Como o staking geralmente envolve um período de bloqueio em que os stakers não podem sacar seu depósito por um determinado período de tempo, o processo é principalmente passivo após os usuários fazerem staking de seus ativos de criptomoedas.

Ao contrário do yield farming, que requer gerenciamento ativo para gerar retornos, o staking requer pouco esforço dos usuários após os ativos serem staked.

Períodos de depósito

A flexibilidade é um fator considerável em qualquer decisão de yield farming vs staking.

Os yield farmers não precisam bloquear suas criptos em um pool de liquidez por um período definido para ganhar recompensas dos protocolos de yield farming. Eles são livres para fornecer liquidez a qualquer pool de liquidez e retirar seus tokens a qualquer momento.

Na ausência de um pool de bloqueio mínimo, os yield farmers podem até mover seus fundos de um pool para outro.

O staking, por outro lado, pode envolver períodos de bloqueio fixos nos quais os usuários não podem retirar seu stake, que podem variar de alguns dias a algumas semanas (ou possivelmente meses), dependendo do tráfego da rede.

O contratos inteligentes os protocolos de staking programaticamente garantem que os usuários não possam retirar fundos antes do término do período de desbloqueio. Independentemente das condições do mercado, você não pode realizar o unstake de criptomoedas até que o período de desbloqueio termine.

Taxas de transação

Ao decidir entre yield farming e staking, as taxas de transação (taxas de gás) também devem ser consideradas.

Quando os yield farmers alternam entre pools de liquidez, eles precisam pagar taxas de transação para executar essas transferências. Usuários na rede Ethereum podem ter que pagar altas taxas de gás para uma simples transação on-chain.

Os yield farmers devem considerar a possibilidade de pagar altas taxas de gás ao determinar se devem ou não mover ativos entre pools de liquidez.

Como o staking exige o bloqueio dos ativos dos usuários sem a oportunidade de mudar de pools, os stakers não precisam pagar taxas de gás.

Em vez disso, eles ganham uma porcentagem das taxas da rede ao validar transações.Quando comparado aos pools de liquidez, o staking tem custos de manutenção muito menores.

Requisitos de token

Yield farming e staking diferem na quantidade de tokens que os usuários precisam para seus investimentos.

A prática de yield farming exige um par de tokens como USDT-USDC ou ETH-DAI para fornecer liquidez às pools de liquidez. Os usuários podem fornecer uma relação flexível desses tokens para o par de negociação para pools personalizáveis. No entanto, devem fornecer tokens em uma proporção de 50-50 para pools de equilíbrio com pares de negociação de valor igual.

O staking envolve apenas um token que os usuários podem bloquear na pool de staking, portanto, os stakers não precisam comprar dois tokens de valor igual ou variável para fornecer liquidez. Isso pode reduzir o custo geral de participar do staking para certos tokens.

No entanto, alguns tokens exigem que o staker se comprometa a uma quantidade mínima de tokens para fazer staking; por exemplo, cada nó validador deve fazer staking de um mínimo de 32 ETH.

Geração de receita

A geração de receita é mais um fator diferenciador entre yield farming e staking.

O yield farming oferece um APY (Annual Percentage Yield) dinâmico que varia com cada pool de liquidez, dependendo de várias métricas de mercado: liquidez disponível, opções de arbitragem e volatilidade geral.

O staking, por outro lado, oferece um APY fixo para que os usuários possam calcular retornos futuros e planejar de acordo. Embora a taxa de juros seja frequentemente menor do que no yield farming, uma porcentagem estável geralmente é adequada para investidores de baixo risco.

Além disso, aqueles que bloqueiam seus tokens por períodos mais longos ganham APYs mais altos em comparação com períodos de bloqueio de curto prazo.

Riscos de investimento

Os usuários também devem estar cientes da infraestrutura de segurança e dos riscos associados ao comparar yield farming vs staking.

Protocolos de farming de rendimento estão sujeitos a uma variedade de riscos que podem levar à perda de fundos dos usuários.

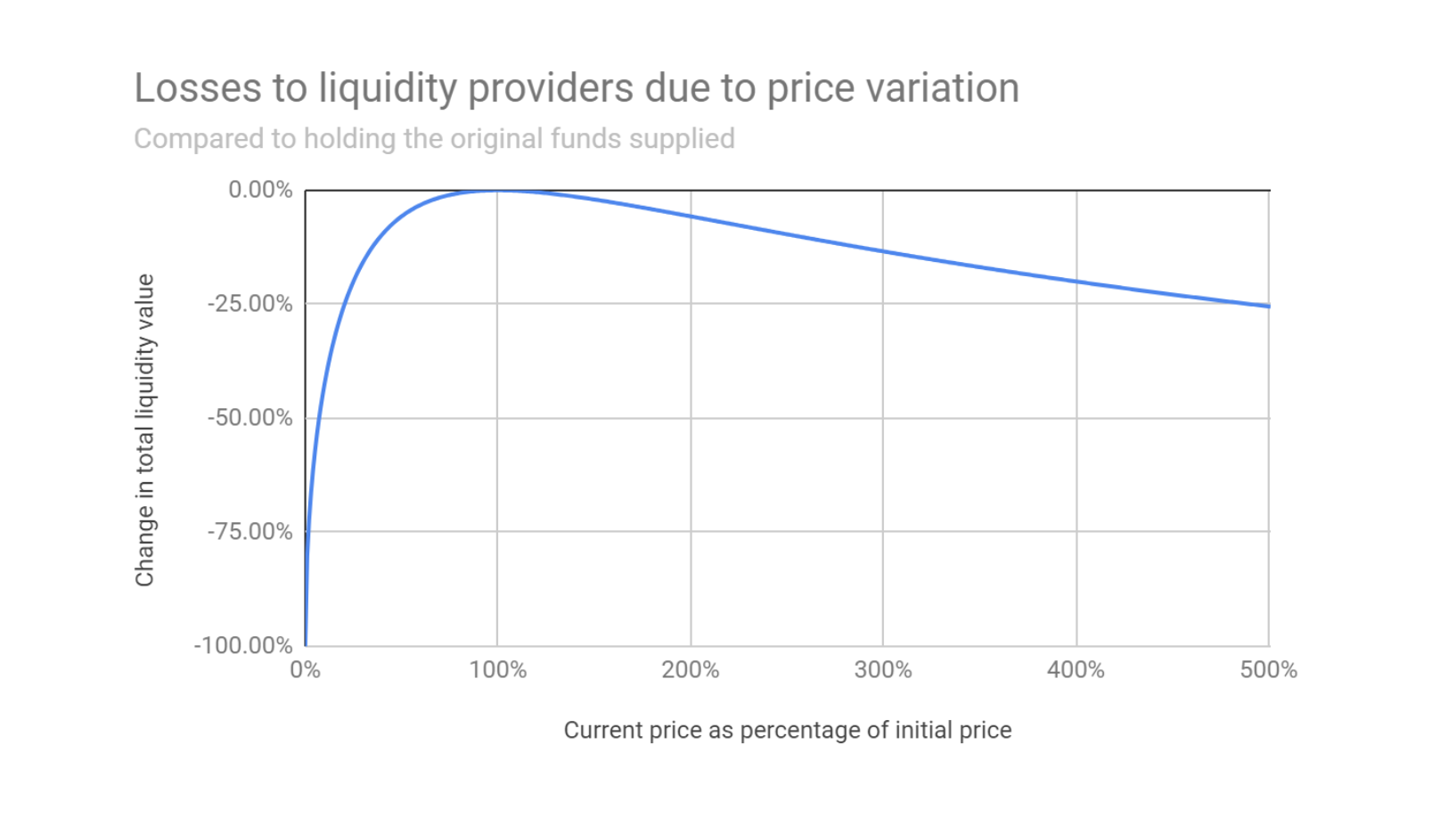

Perdas podem ocorrer devido a flutuações de preço dos tokens, incluindo perda impermanente, quando o preço de um token muda em relação ao outro durante o tempo em que as moedas estão bloqueadas em um pool de liquidez.

Veja nosso Preço do Bitcoin e Preço do Ethereum páginas para preços ao vivo e dados de mercado para essas criptomoedas líderes.

Também existem bugs ou erros em contratos inteligentes que podem levar a um risco de contrato inteligente, tornando o protocolo vulnerável a hackeamentos.

Golpes de tapete (rug pulls) são outro risco comum para novos projetos de cultivo de rendimento com desenvolvedores sombrios e anônimos no comando. A pesquisa mostrou que os usuários perderam mais de $10 bilhões de golpes de tapete e hacks de DeFi em todo o ano de 2021. Mais recentemente, estimativas atribuem $158 milhões a perdas por hacks de DeFi no mês de novembro de 2023, em comparação com $184 milhões para hacks de CeFi.

Staking é comparativamente mais seguro, pois os stakers têm que seguir diretrizes rígidas para participar no mecanismo de consenso de uma blockchain. consenso mecanismo.Em uma blockchain de Proof of Stake, usuários mal-intencionados podem perder seus ativos apostados via slashing se tentarem manipular a rede para obter maiores recompensas. Mais sobre isso depois.

Por último, ao contrário do yield farming, o staking é melhor protegido contra hacks e golpes.

Perda impermanente e slashing

Quando os agricultores de rendimento fornecem liquidez para os pools de liquidez, eles estão propensos a sofrer algo chamado de “perda impermanente”. Isso acontece quando o preço dos tokens muda desde o momento em que foram depositados pela primeira vez.

Os pools de liquidez mantêm o equilíbrio e ajustam os preços dos tokens durante condições de mercado voláteis. Se os usuários decidirem retirar seus ativos quando os preços dos tokens se desviaram do momento do depósito, a perda impermanente se torna permanente.

O staking, no entanto, não está sujeito a nenhum tipo de perda impermanente. Os usuários podem perder se os preços dos tokens de seus ativos staking caírem devido a um mercado de baixa, mas como não há ajuste do valor total nos pools de liquidez, os stakers não perderão dinheiro para a perda impermanente.

No entanto, há o risco adicional de corte, que deduz o suprimento de tokens em stake de um validador. Isso pode ocorrer quando um validador participa de atividades que prejudicam a rede, como não validar transações legítimas, fazer dupla assinatura de transações ou atacar a rede de forma maliciosa.

Semelhanças entre yield farming e staking

Apesar de suas diferenças, yield farming e staking compartilham algumas características comuns.

Renda passiva

Yield farming e staking são ambas formas de obter renda passiva. Usuários que não desejam negociar cripto podem gerar receita em suas posses através de yield farming e staking. Embora cada estratégia ofereça benefícios e riscos diferentes, ambas podem ser usadas para gerar retornos.

Risco de volatilidade

Os usuários que decidem investir em plataformas de yield farming e staking estão sujeitos à habitual volatilidade nos mercados de cripto. Tokens mantidos em staking e pools de liquidez podem depreciar e tanto os yield farmers quanto os stakers podem perder dinheiro quando os preços caem no geral. Os yield farmers podem enfrentar um risco adicional de liquidação se seus colaterais desvalorizarem e o protocolo liquidar ativos para recuperar custos.

Para quem é adequado o yield farming?

Nem todos os investidores são adequados para participar em protocolos de yield farming. Yield farming só é viável para aqueles com uma tolerância a risco muito alta, pois sempre há um risco no yield farming de perder seu investimento inicial.

As plataformas de yield farming podem oferecer altos retornos, mas o investimento inicial exigido geralmente também é maior do que nas plataformas de staking. Isso é o que torna o yield farming ideal para investidores que têm a liquidez necessária e a tolerância ao risco para investir nesses protocolos.

A agricultura de rendimento também é adequada para gerar renda passiva para traders que possuem tokens de baixo volume de negociação, fornecendo a oportunidade de ganhar juros sobre ativos que de outra forma estariam parados.

Para quem é adequado o staking?

Investidores com um apetite de risco baixo podem querer evitar a agricultura de rendimento e focar em vez disso no staking de seus ativos.

O staking é um método previsível para gerar renda passiva validando transações de criptomoedas e aumentando a capacidade de processamento de transações. Além disso, o investimento inicial no staking geralmente é muito menor do que na agricultura de rendimento.

É importante notar, no entanto, que o staking não é uma estratégia flexível, pois os protocolos bloqueiam os ativos dos usuários por um período fixo. Se os usuários precisarem de acesso contínuo aos seus ativos de criptografia, o staking pode não ser adequado para eles.

Compre criptografia para agricultura de rendimento e staking

Para começar sua jornada de agricultura de rendimento ou staking, simplesmente compre criptografia via MoonPay usando um cartão, método de pagamento móvel como Google Pay ou transferência bancária.

O widget da MoonPay oferece uma maneira rápida e fácil de comprar Bitcoin, Ethereum, e mais de 50 outras criptomoedas.

A MoonPay também torna fácil vender cripto quando você decidir que é hora de sacar. Basta inserir a quantidade do token que você gostaria de vender e inserir os detalhes onde você deseja receber seus fundos.

.png)

.png?w=3840&q=90)