A grande maioria das negociações de criptomoedas ocorrem em exchanges centralizadas (CEXs) e exchanges descentralizadas (DEXs).

A primeira exige a transferência de ativos para uma autoridade centralizada, enquanto a segunda exige que compradores e vendedores forneçam liquidez encomendar livros. E em uma troca descentralizada, as negociações não podem ser executadas de forma eficiente se houver baixa liquidez.

É aqui que entra o Uniswap. Uniswap usa um modelo de negociação descentralizado chamado protocolo de liquidez automatizado para melhorar a liquidez e tornar as negociações de criptomoedas mais eficientes. Mas é mais complicado do que isso.

Neste artigo, vamos nos aprofundar no que é o Uniswap, como ele funciona e como ele difere dos livros de ordens tradicionais e bolsas centralizadas.

O que é o Uniswap?

Uniswap é uma exchange de criptomoedas descentralizada construída na blockchain Ethereum e compatível com Layer 2s como Arbitrum, Base e Optimism. Ela agrega liquidez e utiliza um algoritmo determinístico para calcular o preço de ativos de criptomoedas, em vez de depender de compradores e vendedores. Isso permite que os traders façam trocas de tokens em todas as faixas de preço sem ficar sem moedas.

Ao contrário de exchanges tradicionais de criptomoedas, o Uniswap emprega um Maker de Mercado Automatizado (AMM) modelo, que revolucionou a maneira como negociamos criptomoedas. Em vez de realizar negociações diretamente com outra parte, as AMMs facilitam para os usuários negociarem tokens contra liquidez armazenada em contratos inteligentes.

No seu cerne, o protocolo Uniswap permite que os usuários troquem diversos tokens baseados em Ethereumdiretamente de um carteira não custodial, enquanto permanece em total controle de seus ativos digitais.

Como o Uniswap funciona?

Tecnicamente falando, o Uniswap é alimentado por dois contratos inteligentes: o contrato "Exchange" e o contrato "Factory" contrato. O primeiro lida com trocas de tokens (ou negociações) e o último adiciona novos tokens à plataforma Uniswap.

No seu coração, o Uniswap é construído em vários recursos principais que sustentam sua funcionalidade única:

- Protocolo de liquidez automatizado: o modelo de formador de mercado automatizado (AMM) do Uniswap elimina a necessidade de livros de ordens tradicionais e, em vez disso, depende de pools de liquidez para facilitar negociações, calculando automaticamente a taxa de câmbio com base nas reservas do pool.

- Sem permissãoUniswap é uma plataforma descentralizada, o que significa que qualquer pessoa pode criar um novo pool de liquidez ou adicionar liquidez a um existente. Essa natureza sem permissão ajuda a democratizar e descentralizar o processo de troca de tokens. Provisão de liquidez

- Os usuários podemtrocar tokens e fornecer liquidez para a plataforma. Os provedores de liquidez recebem uma parte da negociação taxas gerado por outros usuários realizando transações Uniswap.

- Fórmula de produto constante: Uniswap usa uma fórmula matemática para manter a liquidez constante dentro de suas piscinas. Esta fórmula garante que o produto dos valores de reserva de dois tokens em uma piscina permaneça o mesmo antes e depois de uma negociação.

Como o Uniswap é um ETH-baseado exchange, você só pode trocar tokens ERC-20 um com o outro. Para entender como funciona, vamos olhar para a função do seu protocolo de liquidez:

pools de liquidez do Uniswap

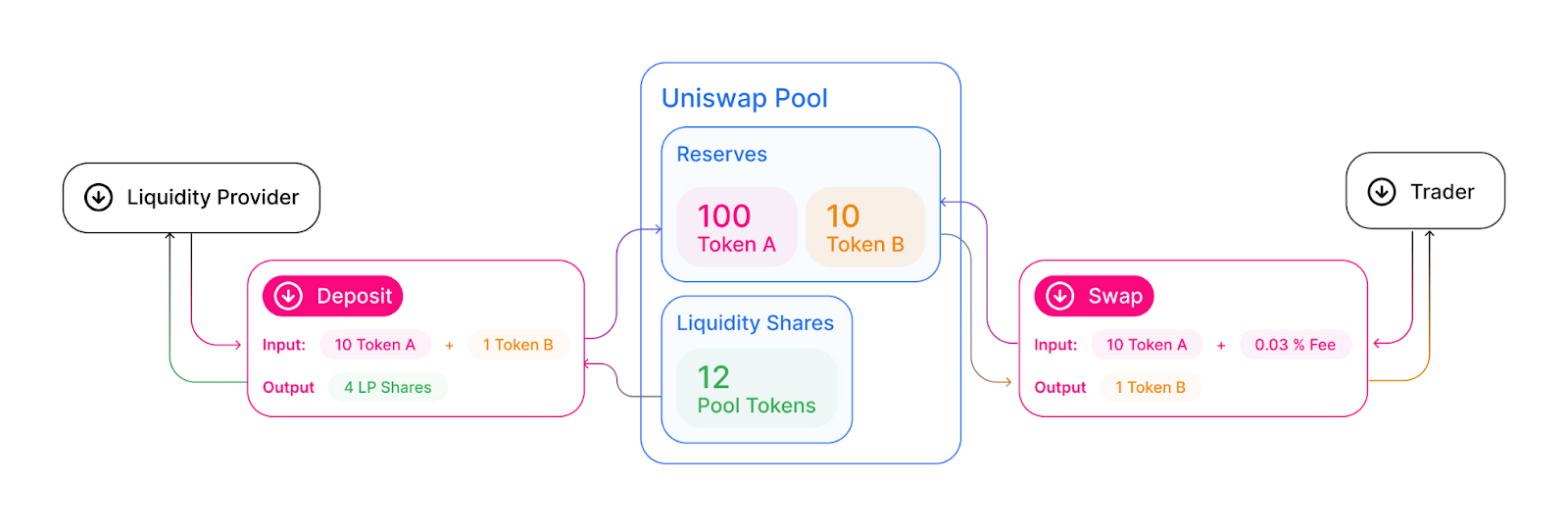

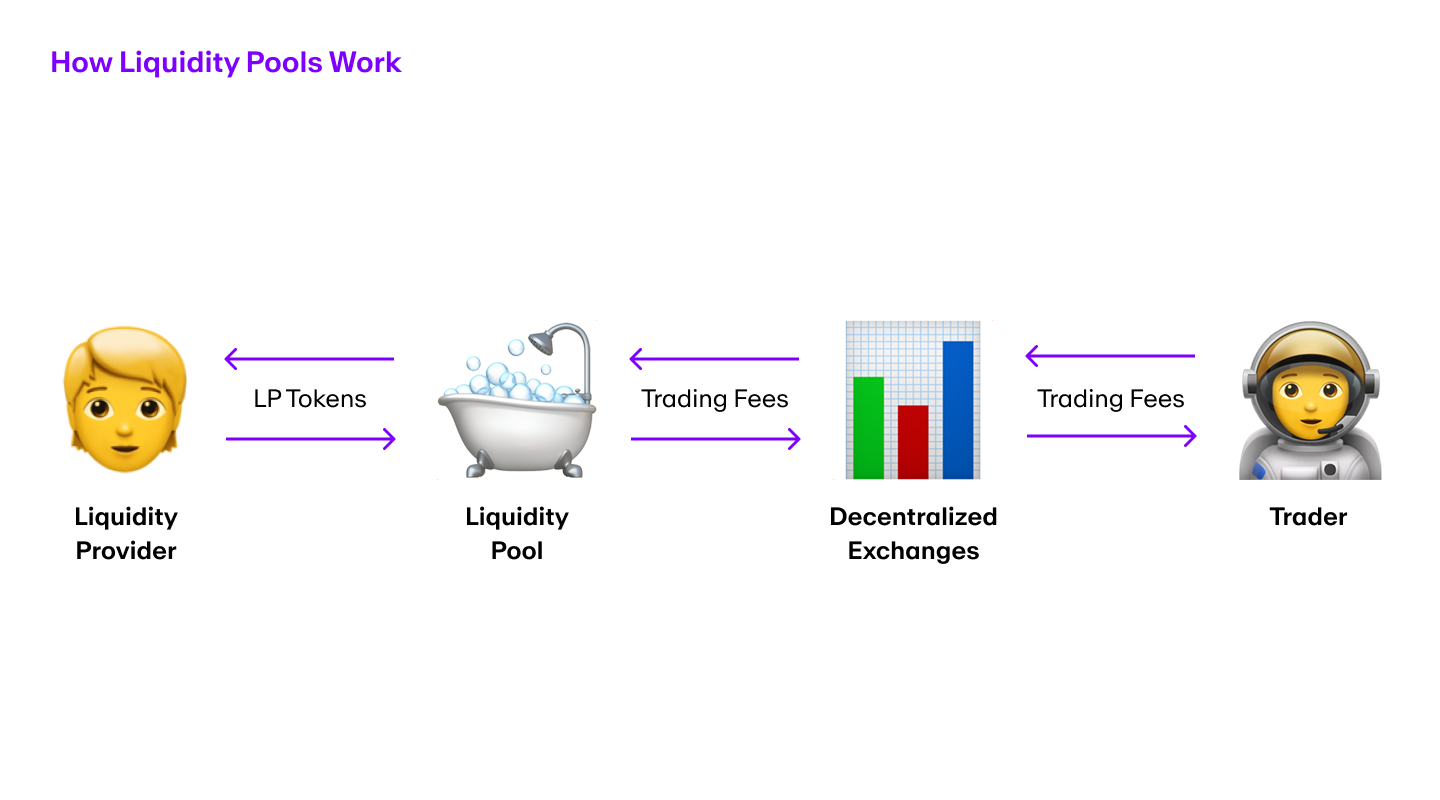

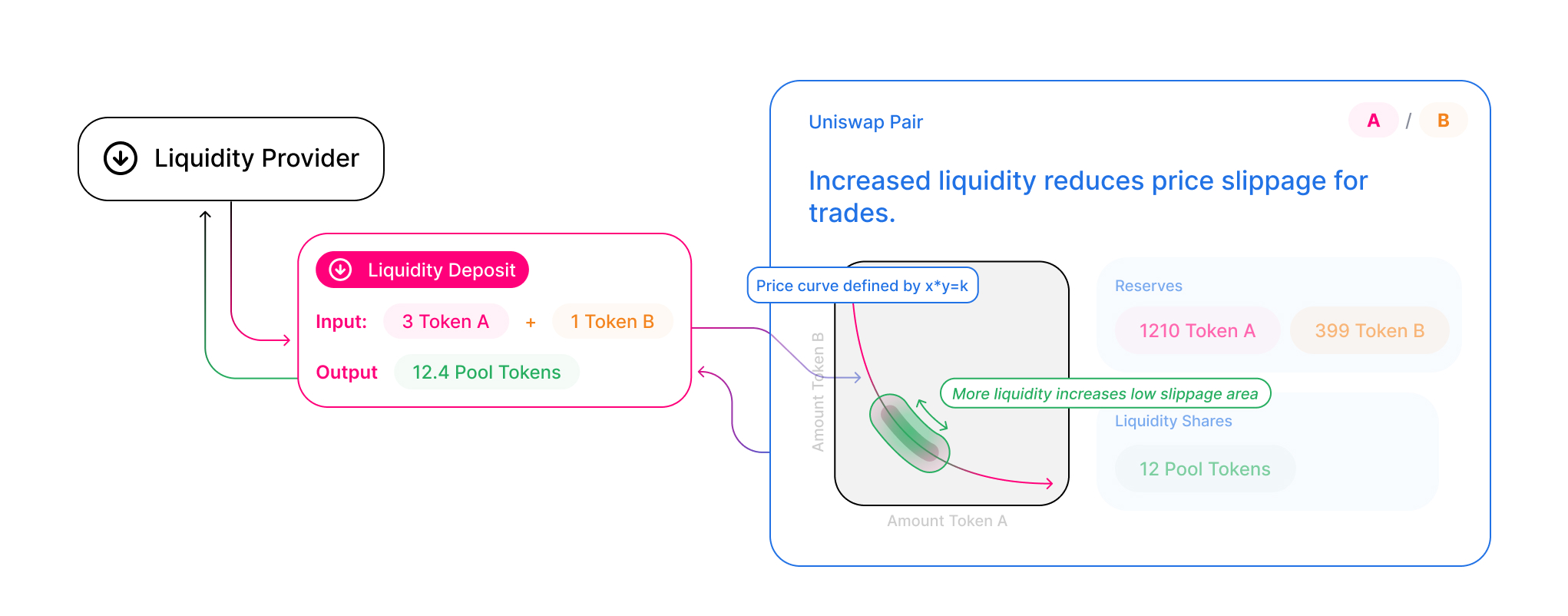

Os pools de liquidez do Uniswap garantem que os tokens estejam sempre disponíveis para negociação. Esses pools são criados por usuários chamados provedores de liquidez que contribuem com ambos os tokens nos pares de negociação, normalmente em valor igual. Pools de liquidez permitem que os usuários troquem tokens de forma tranquila e recompensam os provedores com taxas de transação pela sua participação.

Como funcionam os pools de liquidez

Cada pool de liquidez no Uniswap contém um par de tokens único e qualquer pessoa pode contribuir com liquidez para ele. Quando você fornece liquidez para um pool da Uniswap, você deposita um valor igual de dois tokens no pool.

Quando o LP cria um pool pela primeira vez, eles receberão x.y tokens, onde x e y são a quantidade de cada token que eles forneceram. Após a primeira criação, o Uniswap calcula a proporção da liquidez do pool fornecida para determinar quantos tokens de liquidez o LP deve receber.

Por exemplo, se você quiser criar um pool de liquidez para ETH e DAIvocê depositaria um valor igual de ETH e DAI. O pool de liquidez calculará automaticamente a taxa de câmbio com base na quantidade de cada token no pool, e você será recompensado com tokens de LP ganhos de outros usuários realizando negociações entre Ethereum e Dai na plataforma Uniswap.

O papel dos provedores de liquidez

Os provedores de liquidez desempenham um papel vital no ecossistema Uniswap. Eles ganham uma parte das taxas de negociação geradas pela plataforma, o que os incentiva a participar. É uma maneira para os usuários ganharem renda passiva enquanto ajudam a manter a liquidez da plataforma.

Por exemplo, se você fornecer 10% da liquidez do pool, seu token lhe dará direito a 10% da liquidez disponível no pool. Caso novos tokens sejam adicionados ou removidos, a Uniswap irá cunhar ou queimar tokens de liquidez para garantir que a participação percentual relativa de todos permaneça a mesma.

Alternativamente, os provedores de liquidez também podem vender, negociar ou transferir seus tokens LP, já que esses são ativos negociáveis. Para retirar a liquidez, os usuários podem queimar tokens de liquidez e trocá-los pela liquidez no pool, junto com a alocação proporcional da taxa.

Troca de tokens

Trocar tokens no Uniswap é um processo simples. Os usuários selecionam os tokens que desejam trocar e a plataforma calcula a taxa de câmbio com base nas reservas do pool de liquidez. A conversão é executada instantaneamente, tornando a experiência amigável para os traders.

Para instruções passo a passo sobre como trocar tokens no Uniswap, leia nosso Guia de Trocas de Tokens.

O token Uniswap (UNI)

O que é o token UNI?

UNI é o token nativo do Uniswap, introduzido para dar aos usuários voz no desenvolvimento e na tomada de decisões da plataforma. Como um token de governança, o UNI dá aos detentores a capacidade de votar em propostas que moldam o futuro da plataforma.

Por que o token UNI foi criado?

Em 2020, Uniswap lançou o token de governança UNI, que permitiu que qualquer pessoa que possuísse mais de 1% dos tokens disponíveis pudesse submeter e votar em propostas que promovem o desenvolvimento do protocolo.

A ideia por trás do lançamento era criar um sistema que fosse descentralizado e autossustentável e impedir que os usuários migrassem para um concorrente DEX, como SushiSwap, um clone do Uniswap.

Para competir com Uniswap, SushiSwap começou a atrair usuários com tokens SUSHI. Uniswap retaliou criando 1 bilhão de tokens UNI e distribuindo-os para 150 milhões de usuários na rede.

Cada usuário—qualquer um que interagiu com o contrato, incluindo os 12.000 endereços que haviam submetido apenas transações falhas—era elegível para reivindicar 400 tokens UNI na época, o que era aproximadamente equivalente a $1,000.

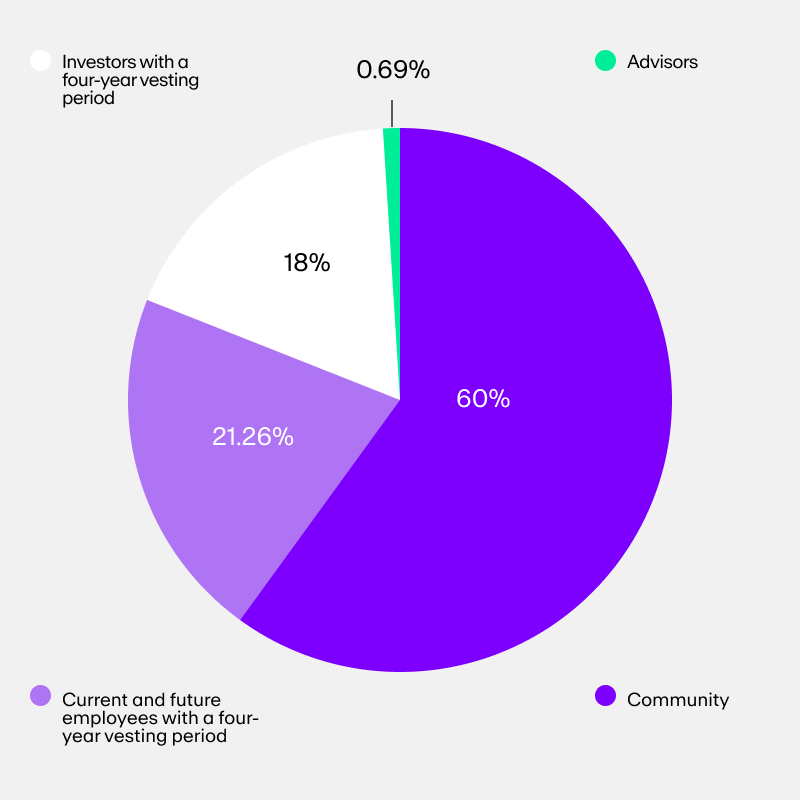

token Uniswap (UNI) alocação (1 bilhão no total)

- 60% para os membros da comunidade Uniswap [600 milhões UNI]

- 21,26% para membros da equipe e futuros funcionários com vesting de 4 anos [213 milhões UNI]

- 18% a investidores com aquisição de direitos em 4 anos [180 milhões de UNI]

- .069% a conselheiros com aquisição de direitos em 4 anos [7 milhões de UNI]

Como funciona a governança no Uniswap?

O Uniswap opera com uma organização autônoma descentralizada (DAO) estrutura. Isso significa que as decisões sobre o futuro da plataforma são tomadas pelos detentores de tokens UNI através de um mecanismo de votação.

De modo geral, quanto mais tokens UNI você possui, maior é seu poder de voto. Se você é um detentor de UNI, pode acessar o Fórum de Governança para visualizar, discutir e votar em novas propostas.

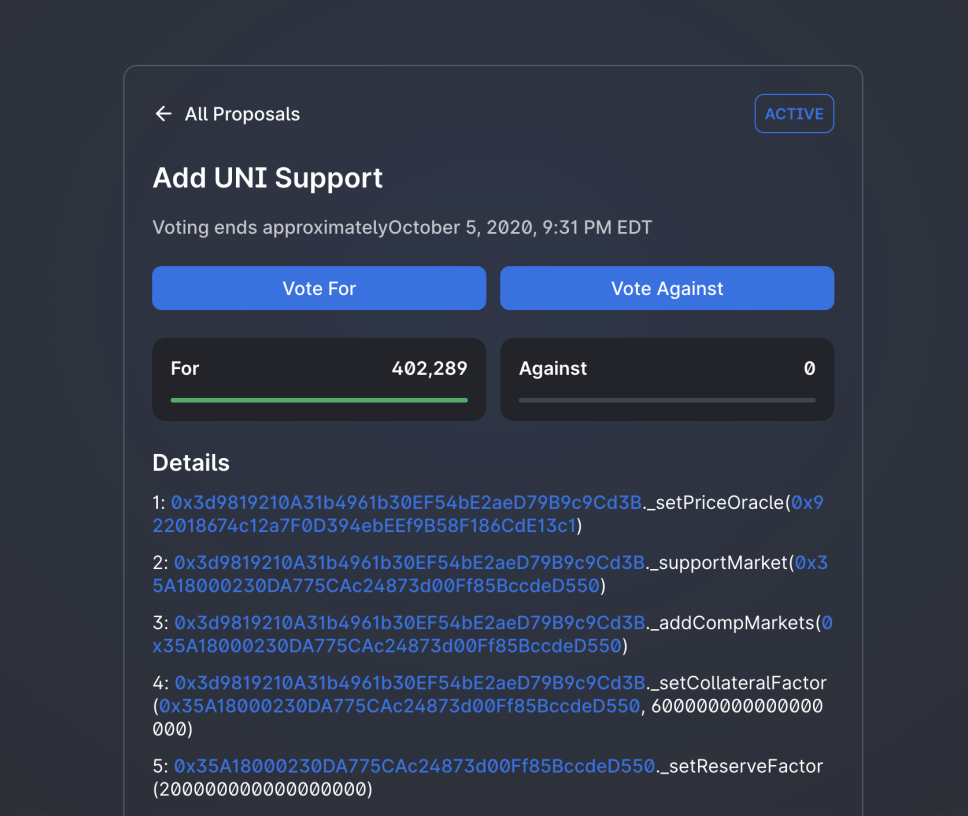

Propostas UNI votadas recentemente

Detentores de tokens UNI participam ativamente na construção do futuro da Uniswap. Algumas propostas recentes votadas incluem mudanças na estrutura de taxas, subsídios para projetos de desenvolvimento e a introdução de novos recursos ao protocolo da Uniswap.

Este modelo de governança garante que o protocolo Uniswap evolua de uma maneira que alinhe aos interesses de sua comunidade.

Como o Uniswap determina os preços dos tokens?

Na plataforma Uniswap, uma quantidade proporcional de tokens deve ser depositada ou vendida quando os tokens são retirados para manter um pool de liquidez equilibrado. O Uniswap faz isso usando uma fórmula matemática chamada fórmula de produto constante:

k = x.y

De acordo com esta fórmula, k é uma constante e x e y são os tokens ERC-20 sendo negociados. Quando o pool é criado pela primeira vez, o LP determina essa constante k. Mas uma vez que as negociações começam a ocorrer, esse valor cresce ou permanece o mesmo a cada negociação.

É essa constante

k que ajuda a determinar o preço dos tokens. Aqui está um exemplo para entender melhor.

Vamos dizer que Alice deposita 10 ETH e 100 DAI em um pool de liquidez. O k valor é 10*100 = 1000 e de acordo com a fórmula do produto constante, o pool deve manter esse valor independentemente de os tokens serem retirados ou adicionados ao pool.

Usando o Uniswap para arbitragem

Uma maneira única de aproveitar o Uniswap é através da arbitragem.

Arbitragem em cripto refere-se a tirar proveito de diferenças de preços para o mesmo ativo digital em várias exchanges. Os pools de liquidez do Uniswap podem ser usados para identificar oportunidades de arbitragem, permitindo que os traders explorem essas diferenças para obter lucro comprando barato em uma exchange e vendendo caro em outra.

Para o próprio protocolo Uniswap, no entanto, a prática de arbitragem serve um propósito diferente: Ela na verdade ajuda o Uniswap a ajustar os preços dos tokens para corresponder aos preços de mercado em outras exchanges.

Benefícios de usar o Uniswap

O Uniswap oferece várias vantagens que contribuíram para a sua popularidade em relação a outras exchanges descentralizadas.

Taxas mais baixas

do Uniswap estrutura de taxas é muitas vezes mais competitiva do que outras exchanges. Os usuários pagam uma pequena taxa por cada negociação, que é então compartilhada com os provedores de liquidez. Isso torna uma opção atraente para os comerciantes que buscam minimizar os custos de transação e incentiva os usuários a contribuírem para a plataforma.

Acessibilidade global

Uniswap é acessível a qualquer pessoa com uma conexão à internet e opera 24/7. Isso ajuda a quebrar barreiras e permite que usuários de todo o mundo participem de finanças descentralizadas (DeFi).

Sem intermediário centralizado

Uniswap opera como uma exchange descentralizada, o que significa que não há autoridade central ou intermediário controlando a plataforma. Isso mitiga o risco de manipulação de terceiros e ajuda a prevenir hacks centralizados, e garante que os usuários tenham total controle sobre seus fundos.

Ferramentas financeiras do mundo real

A Uniswap desempenhou um papel significativo em aplicativos DeFi (dApps), como empréstimos descentralizados, onde os usuários podem emprestar e tomar emprestado ativos digitais sem a necessidade de uma entidade central. Esses aplicativos geralmente dependem dos pools de liquidez da Uniswap para garantir que os ativos possam ser negociados de maneira eficiente.

Riscos do Uniswap

Embora o Uniswap ofereça muitos benefícios, é essencial estar ciente dos possíveis riscos associados ao uso da plataforma.

Vulnerabilidades do contrato inteligente

Como em qualquer aplicação descentralizada, o Uniswap é construído em contratos inteligentes. Embora esses contratos sejam geralmente seguros, sempre há um risco de vulnerabilidades ou explorações. Embora o Uniswap tenha um forte histórico de segurança, nenhum sistema é totalmente imune a vulnerabilidades.

Perda impermanente

Os provedores de liquidez estão expostos à perda impermanente, uma perda temporária de valor que pode ocorrer quando o preço dos dois tokens em um pool diverge. Como os preços das criptomoedas podem mudar frequentemente, a perda impermanente ocorrerá independentemente de os preços dos tokens subirem ou descerem durante o tempo em que forem mantidos no pool de liquidez.

Perda impermanente significa que um provedor de liquidez pode acabar com menos tokens do que inicialmente depositou, apesar de ganhar renda passiva através das taxas de negociação. Este risco é inerente à provisão de liquidez, e é importante considerar para potenciais provedores de liquidez.

Volatilidade do mercado

Os mercados de criptomoedas podem ser altamente voláteis, e isso pode resultar em flutuações rápidas de preço, afetando o valor dos ativos mantidos nos pools de liquidez.

Como em qualquer investimento ou atividade financeira, os usuários devem realizar uma pesquisa minuciosa e seguir melhores práticas de segurança ao usar Uniswap ou qualquer plataforma DeFi. Isso pode incluir o uso de carteiras de hardware, habilitar a autenticação de dois fatores e ficar atento a phishing e outros golpes tentativas.

A história do Uniswap V1 até o Uniswap V3

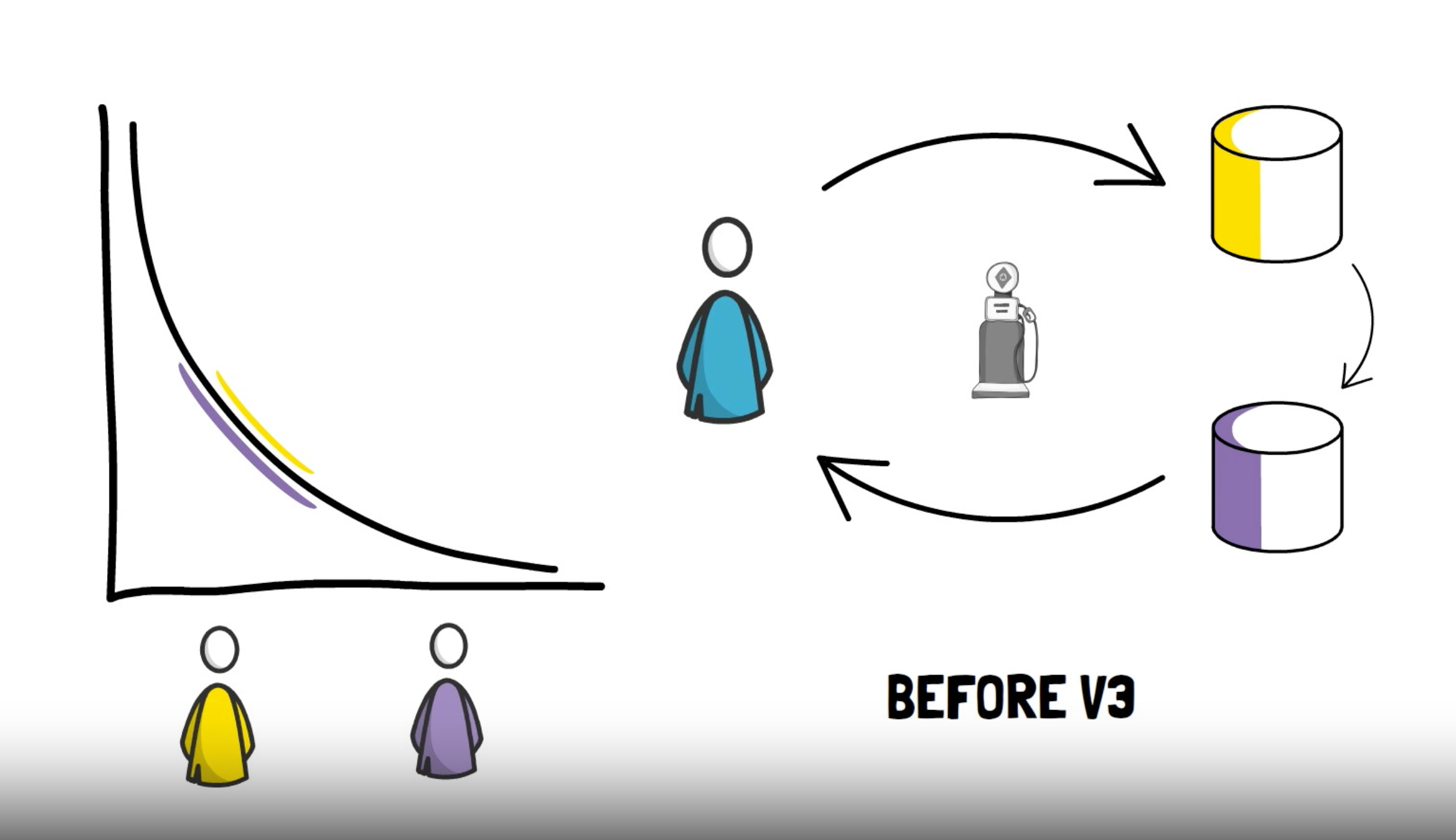

Quando Uniswap V1 foi lançado pela primeira vez em novembro de 2018, usava a fórmula de produto constante k=x.y ainda usada hoje, embora só suportasse negociações de ETH para outros tokens ERC20.

Por exemplo, se você quisesse trocar USDC por DAI, você teria que converter USDC para ETH, e usar o ETH para comprar tokens DAI . Isso era altamente ineficiente, então a Uniswap lançou sua segunda versão.

Você sabia? A MoonPay facilita a realização de trocas de criptomoedas diretas como as listadas acima.

O Uniswap V2 eliminou a condição de que você tinha que converter seus tokens ERC-20 em ETH, e permitiu aos comerciantes criar pares de tokens ERC-20. Como o Uniswap V1, ele também usou a fórmula k=x.y para fornecer liquidez em todas as faixas de preço.

O principal objetivo do Uniswap V2 era fornecer liquidez em todas as faixas de preço, criando um mercado de produto constante, mas isso resultou em uma grande quantidade de liquidez das pools sendo não utilizada. Este é o problema que o Uniswap V3 busca resolver.

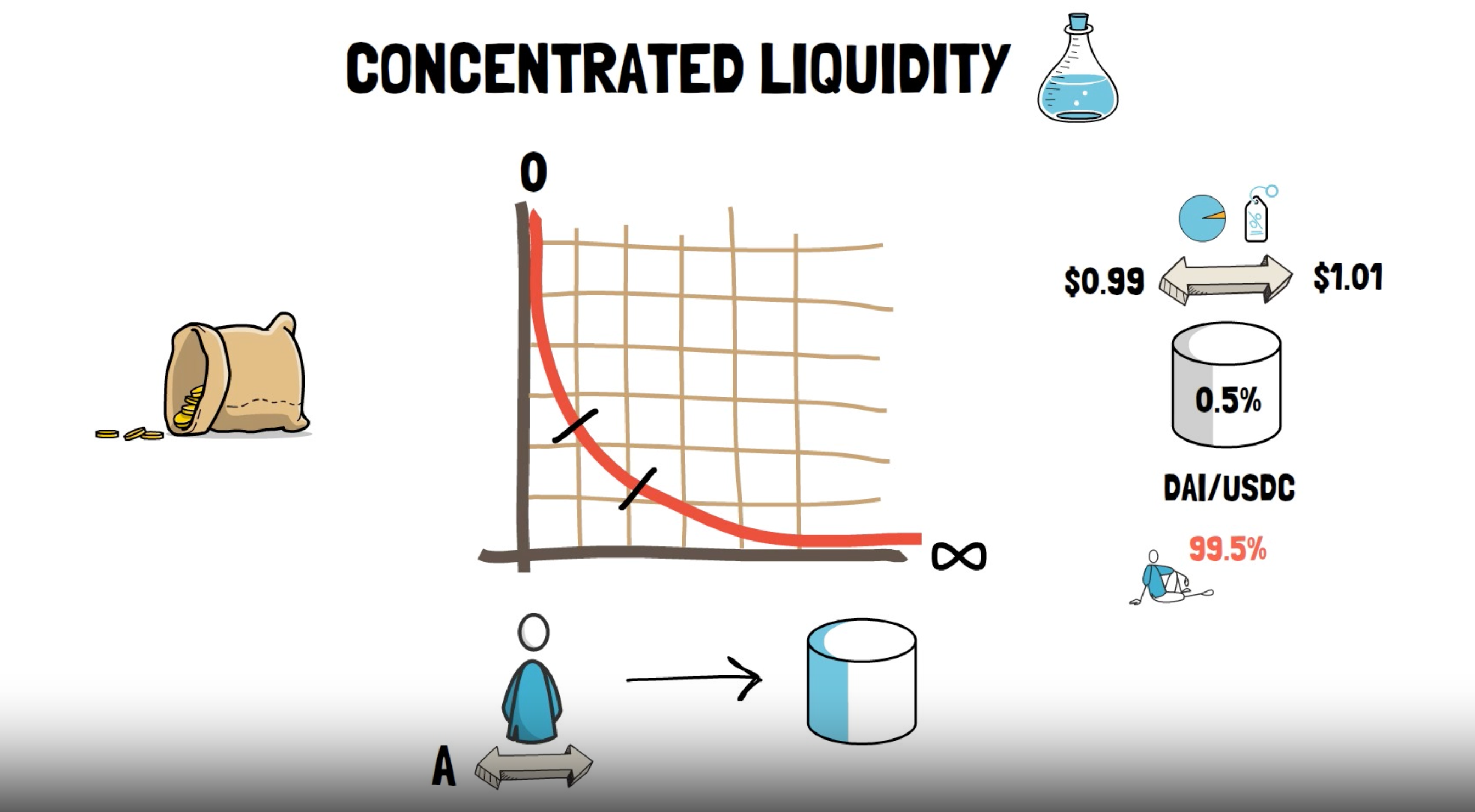

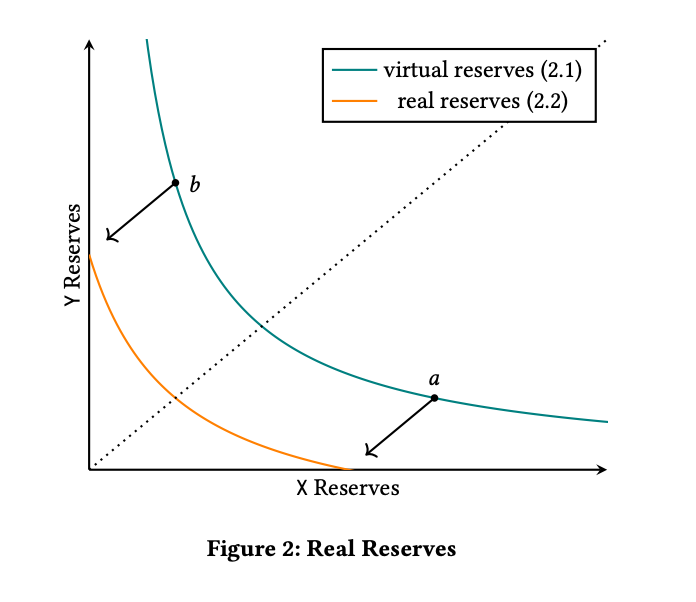

Em vez de fornecer liquidez em toda a faixa de preço, o Uniswap V3 fornece liquidez concentrada em faixas de preço menores, chamadas posições. Essas posições atuam como pools de produto constante e mantêm reservas suficientes apenas para suportar a negociação dentro dessa faixa.

As menores reservas dentro dos pools são chamadas reservas virtuais, e os LPs podem criar quantas delas quiserem. Ao fazer isso, eles estão criando diferentes posições em diferentes faixas de preços para melhorar o uso da liquidez.

Em outras palavras, o Uniswap se dividiu em pools menores com reservas distribuídas pelas faixas de preços de negociação mais populares, em vez de ser um pool gigante de tokens com uma grande reserva.

Concorrentes e alternativas ao Uniswap

Embora o Uniswap seja um pioneiro no espaço dos criadores de mercado automatizados (AMM), ele não é a única exchange descentralizada (DEX) disponível. Aqui estão várias alternativas DEX:

SushiSwap

SushiSwap é uma exchange descentralizada (DEX) que começou como um Uniswap garfo mas desde então desenvolveu seu próprio ecossistema. SushiSwap introduziu os conceitos de farming de rendimento e staking, permitindo que os usuários ganhem tokens adicionais como renda passiva ao fornecer liquidez.

PancakeSwap

PancakeSwap opera na Binance Smart Chain, oferecendo uma alternativa às plataformas DEX baseadas no Ethereum. É conhecido por suas baixas taxas de transação e possui um modelo AMM semelhante ao Uniswap. 1inch

1inch é um agregador DEX que obtém liquidez de múltiplas exchanges descentralizadas, incluindo Uniswap. Ele visa fornecer aos usuários os melhores preços disponíveis, roteando negociações através de várias exchanges.

FAQs sobre Uniswap

1. O Uniswap é seguro?

O Uniswap é descentralizado e, portanto, não é propenso a ataques de hackers que podem roubar fundos dos usuários em exchanges centralizadas (CEXs). Além disso, é construído na Ethereum, então possui as mesmas propriedades de segurança que a principal blockchain de Prova de Participação.

No entanto, nenhuma exchange pode oferecer segurança completa, então certifique-se de fazer sua própria pesquisa antes de usar qualquer exchange.

2. Para que podem ser usados os tokens Uniswap (UNI)?

O token Uniswap (UNI) é um token de governança que pode ser usado para criar e votar em propostas para melhorar o protocolo.

Você também pode negociá-lo por outras criptomoedase vendê-lo para outro endereço para transferir sua propriedade e direitos de governança.

3. Como usar o Uniswap?

Para começar a usar o Uniswap, você precisará baixar uma carteira baseada em Ethereum, como MetaMask.

Depois de baixar e configurar sua carteira não custodial, vá para a exchange Uniswap e siga as instruções.

Não sabe como escolher uma carteira? Leia nosso guia útil

4. Como reivindicar tokens UNI?

Antes de você reivindique seus tokens UNI, certifique-se de que você conecte a carteira que usou anteriormente no Uniswap. Se você for elegível para reivindicar tokens Uniswap, verá um pop-up no canto superior direito do seu app Uniswap.

Para reivindicar os tokens e aprovar a transação, escolha as taxas de gás corretas e clique em “Reivindique seus tokens” para aprovar a transação.

Leitura recomendada: Taxas de gás Ethereum

5. Como o preço do token UNI é determinado?

O preço do token UNI, como a maioria das criptomoedas, é determinado pela oferta e demanda no mercado aberto de criptomoedas. Traders e investidores podem trocar tokens UNI na Uniswap e em outras exchanges, influenciando o preço do token UNI.

O futuro da Uniswap

Uniswap se estabeleceu como uma exchange descentralizada líder, oferecendo inúmeros benefícios, como seu protocolo de liquidez automatizado, taxas mais baixas, pools de liquidez e acessibilidade global. Seu modelo de governança permite que qualquer pessoa participe ativamente na definição do futuro da plataforma através dos tokens UNI.

No entanto, participar do DeFi não está isento de riscos, e os usuários devem ter cautela e realizar a devida diligência ao usar a plataforma.

Uniswap continua a evoluir, com muitos desenvolvimentos e atualizações planejados para o futuro. Esses incluem melhorias na interface do usuário, aprimoramentos na governança e expansão para soluções de escalonamento Layer-2 para reduzir taxas de transação e aumentar a eficiência.

Como comprar tokens UNI

Você pode comprar UNI via MoonPay ou através de qualquer um dos nossos aplicativos de carteira parceiros com um cartão de crédito, transferência bancária, Apple Pay, Google Pay e muitos outros métodos de pagamento.

Basta digitar a quantidade de Uniswap (UNI) que você deseja comprar e seguir os passos para completar seu pedido.

.png)